Tabla de Amortización: Una Guía Completa

La introducción a cualquier tema financiero, especialmente aquellos relacionados con préstamos y deudas, es crucial para establecer una base sólida de entendimiento. La tabla de amortización, en particular, es una herramienta indispensable en el ámbito de la gestión de deudas.

Aquí, nos sumergimos más profundamente en la importancia y la utilidad de esta herramienta para quienes manejan cualquier tipo de préstamo.

➡️ Paso a paso para crear una tabla de amortización en Excel

➡️ Ejemplos de tabla de amortización

- Importancia de la tabla de amortización

- Aplicabilidad en diversos tipos de préstamos

- ¿Qué es una tabla de amortización?

- Componentes de una tabla de amortización

- Ejemplos de tabla de amortización

- Tabla de amortización hipoteca

- Paso a paso para crear una tabla de amortización en Excel

- Preguntas frecuentes

- ¿Qué beneficios ofrece una tabla de amortización?

- ¿Puedo crear una tabla de amortización para cualquier tipo de préstamo?

- ¿Cómo afectan los pagos adicionales a una tabla de amortización?

- ¿Es necesario usar software para crear una tabla de amortización?

- ¿Qué hago si mi tabla de amortización muestra que pago más intereses que principal?

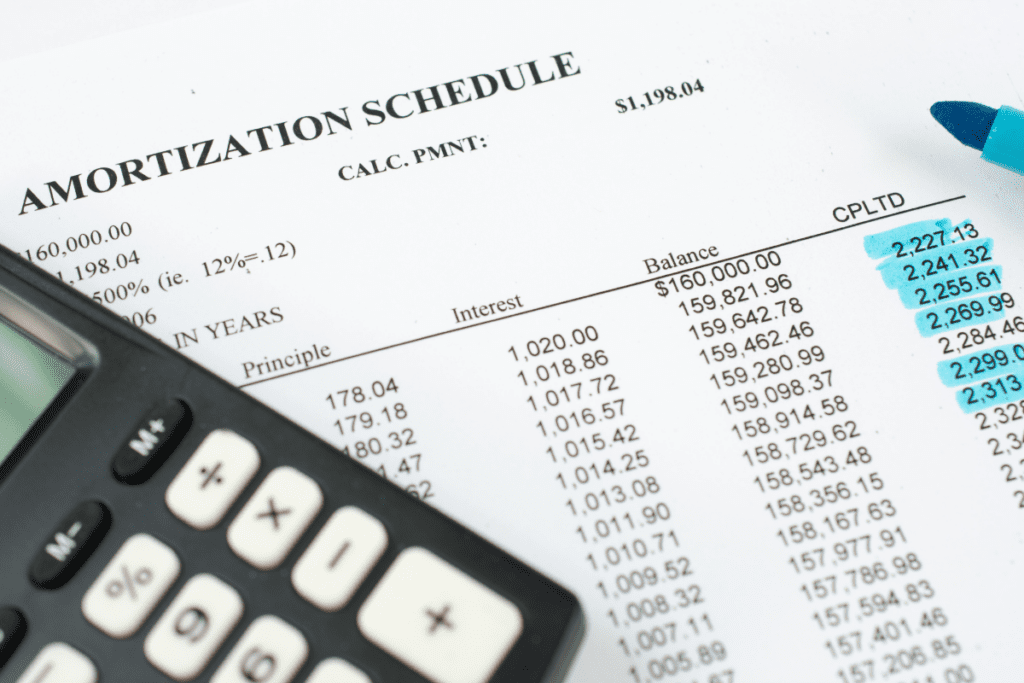

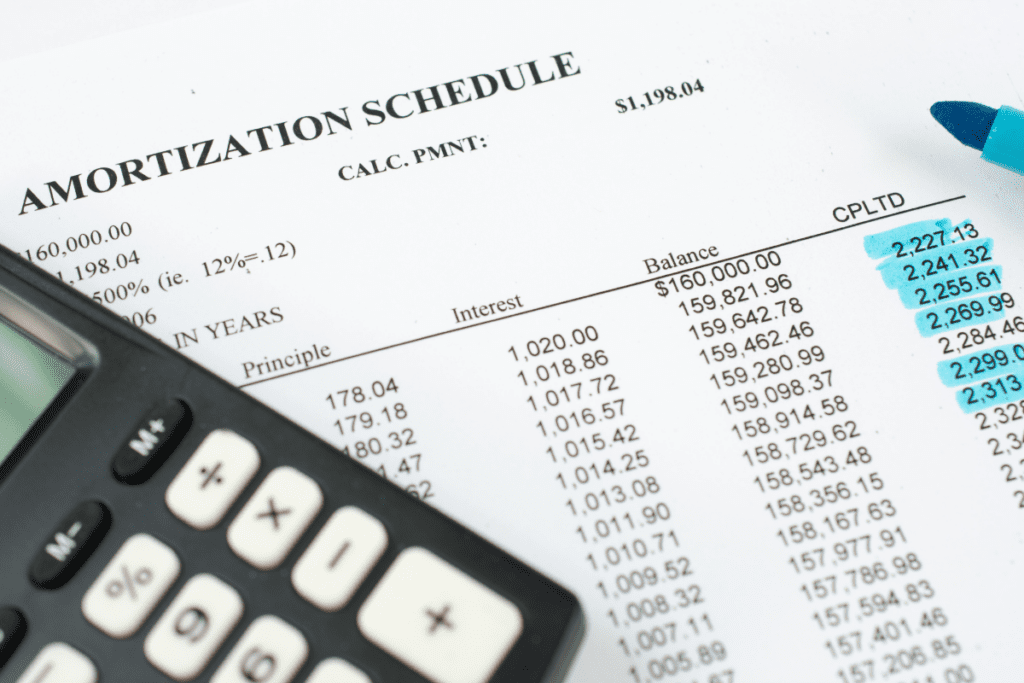

Importancia de la tabla de amortización

La tabla de amortización no es solo un documento o una tabla más; es un plan que detalla cómo se reembolsará un préstamo a lo largo del tiempo. Cada cuota o pago periódico se desglosa en cuanto a cuánto se destina al principal del préstamo y cuánto a los intereses. Esta descomposición es vital por varias razones:

Transparencia financiera: Proporciona una visión clara y detallada de cómo se reduce la deuda con cada pago y cómo se acumulan los intereses, lo que puede motivar al prestatario a realizar pagos adicionales hacia el principal para ahorrar en intereses a largo plazo.

Planificación financiera: Permite a los prestatarios planificar con anticipación, sabiendo exactamente cuánto necesitan pagar en cada período y cómo esos pagos se integran en su presupuesto general.

Estrategias de pago: Al entender cómo se compone cada pago, los prestatarios pueden idear estrategias para el manejo de su deuda, como refinanciamiento o adelanto de pagos, que pueden alterar significativamente el esquema de amortización y reducir los costos totales.

🔺Calendario de tabla dinámica - Tutoriales de Excel

Aplicabilidad en diversos tipos de préstamos

La tabla de amortización se aplica a varios tipos de préstamos, cada uno con sus características particulares:

Préstamos hipotecarios: Dado que estos préstamos suelen ser de montos elevados y plazos largos, la tabla de amortización ayuda a los propietarios a visualizar el largo camino hacia la propiedad total de su hogar.

Préstamos personales: Aunque generalmente de menor cuantía que las hipotecas, los préstamos personales se benefician igualmente de la claridad que ofrece una tabla de amortización, ayudando a los consumidores a gestionar sus pagos en el contexto de otros gastos personales.

Préstamos automotrices: Para estos préstamos, la tabla de amortización puede ayudar a los compradores de vehículos a entender cómo el valor del préstamo se compara con la depreciación del vehículo a lo largo del tiempo, lo cual es crucial para decisiones como la venta o el intercambio del vehículo.

Una tabla de amortización no es sólo una herramienta contable, sino un componente fundamental para una gestión eficaz de la deuda. Al proporcionar una visión clara del proceso de amortización de un préstamo, esta herramienta juega un papel esencial en la toma de decisiones financieras informadas y efectivas. En el resto de este artículo, descubriremos cómo construir una tabla de amortización y cómo utilizarla para maximizar su beneficio en la gestión de préstamos y deudas.

🔺 Calcular el Pago de un Préstamo con la Función PAGO en Excel

¿Qué es una tabla de amortización?

Una tabla de amortización es esencialmente un plan detallado que ilustra cómo un préstamo se paga con el tiempo. Al utilizarla, tanto prestamistas como prestatarios pueden seguir la evolución de los pagos y comprender cómo cada uno afecta el balance total del préstamo. Veamos más de cerca los aspectos fundamentales de una tabla de amortización y cómo se compone.

Componentes de una tabla de amortización

Desglose de cada pago

En una tabla de amortización, cada fila corresponde a un pago periódico, usualmente mensual. Los componentes básicos de cada fila incluyen:

Pago total: Es el monto total que se paga en cada período. Este monto generalmente permanece constante en los préstamos con una tasa de interés fija.

Principal: Es la parte del pago que se aplica directamente al saldo del préstamo, ayudando a reducir el monto principal adeudado.

Intereses: Representa la cantidad de dinero que se paga como interés sobre el saldo pendiente del préstamo. Al principio de la amortización, una mayor proporción del pago total se destina a intereses. Con el tiempo, esta proporción disminuye y el monto aplicado al principal aumenta.

Saldo pendiente: Después de cada pago, este valor muestra cuánto queda por pagar del préstamo original.

Componentes adicionales en préstamos específicos

En algunos casos, como en las hipotecas, la tabla de amortización también puede incluir otros elementos como:

Impuestos a la propiedad: Muchas hipotecas incluyen una estimación de los impuestos a la propiedad que se escrowan y se pagan cuando son debidos.

Seguro del hogar: Similar a los impuestos, el seguro del hogar a menudo se paga a través del prestamista y se incluye en la tabla de amortización.

Seguro privado de hipoteca (PMI): Si el pago inicial del hogar fue menor al 20%, generalmente se requiere PMI, y este costo también se incluye en la tabla.

Cómo funciona la amortización

La amortización es el proceso de pagar un préstamo con pagos periódicos y predeterminados. Los primeros pagos en una tabla de amortización están compuestos principalmente de intereses, con una porción menor que reduce el principal. Este balance cambia gradualmente a lo largo del tiempo. En las etapas finales del préstamo, los pagos aplican más al principal que a los intereses, lo que acelera el proceso de pagar completamente el préstamo.

Utilidad de la tabla de amortización

La tabla de amortización es una herramienta útil para la planificación financiera a largo plazo. Permite a los prestatarios:

- Prever el impacto financiero a lo largo del tiempo.

- Planificar pagos adicionales para acelerar la amortización del préstamo.

- Evaluar cómo los cambios en las tasas de interés o en los pagos afectan el costo total del préstamo y el calendario de pago.

Entender estos componentes y la estructura de una tabla de amortización no solo ayuda a los prestatarios a manejar sus expectativas y compromisos financieros, sino que también proporciona una visión clara del camino hacia la libertad financiera al liquidar sus deudas.

🔺 Carta Compromiso de Pago: ¿Qué es y Cómo Redactarla Correctamente?

Ejemplos de tabla de amortización

Hipoteca para compra de vivienda

Monto del préstamo: $200,000

Tasa de interés: 4% anual

Plazo del préstamo: 30 años

Pagos mensuales: Aproximadamente $954.83 (sin incluir impuestos y seguros)

La tabla de amortización mostrará cómo, en los primeros años, la mayoría del pago mensual se destina a intereses, pero con el tiempo más del pago se aplica al principal, reduciendo así el balance del préstamo.

| Mes | Balance Inicial | Pago Mensual | Interés | Principal | Balance Final |

|---|---|---|---|---|---|

| 1 | $200,000.00 | $954.83 | $666.67 | $288.16 | $199,711.84 |

| 2 | $199,711.84 | $954.83 | $665.71 | $289.12 | $199,422.72 |

| 3 | $199,422.72 | $954.83 | $664.74 | $290.09 | $199,132.63 |

| 4 | $199,132.63 | $954.83 | $663.77 | $291.06 | $198,841.57 |

| 5 | $198,841.57 | $954.83 | $662.80 | $292.03 | $198,549.54 |

| 6 | $198,549.54 | $954.83 | $661.82 | $293.01 | $198,256.53 |

Préstamo personal para consolidación de deudas

Monto del préstamo: $15,000

Tasa de interés: 6% anual

Plazo del préstamo: 5 años

Pagos mensuales: Aproximadamente $289.99

La tabla desglosará cómo con cada pago mensual, se reduce tanto el principal como los intereses acumulados, mostrando una disminución progresiva del saldo adeudado.

| Mes | Balance Inicial | Pago Mensual | Interés | Principal | Balance Final |

|---|---|---|---|---|---|

| 1 | $15,000.00 | $289.99 | $75.00 | $214.99 | $14,785.01 |

| 2 | $14,785.01 | $289.99 | $73.92 | $216.07 | $14,568.94 |

| 3 | $14,568.94 | $289.99 | $72.43 | $217.56 | $14,351.38 |

| 4 | $14,351.38 | $289.99 | $70.92 | $219.07 | $14,132.31 |

| 5 | $14,132.31 | $289.99 | $69.40 | $220.59 | $13,911.71 |

Préstamo automotriz

Monto del préstamo: $25,000

Tasa de interés: 3.5% anual

Plazo del préstamo: 4 años

Pagos mensuales: Aproximadamente $556.25

La tabla indicará cuánto de cada pago se aplica al interés y cuánto al principal, destacando cómo cambia esta proporción a favor del principal a medida que avanza el plazo del préstamo.

| Mes | Balance Inicial | Pago Mensual | Interés | Principal | Balance Final |

|---|---|---|---|---|---|

| 1 | $25,000.00 | $556.25 | $72.92 | $483.33 | $24,516.67 |

| 2 | $24,516.67 | $556.25 | $71.49 | $484.76 | $24,031.91 |

| 3 | $24,031.91 | $556.25 | $70.06 | $486.19 | $23,545.72 |

| 4 | $23,545.72 | $556.25 | $68.62 | $487.63 | $23,058.09 |

Préstamo estudiantil

Monto del préstamo: $35,000

Tasa de interés: 5% anual

Plazo del préstamo: 10 años

Pagos mensuales: Aproximadamente $371.49

Cada fila en la tabla mostrará una reducción gradual del saldo a medida que se hacen los pagos, proporcionando una visión clara de cuándo el prestatario estará libre de deudas.

| Mes | Balance Inicial | Pago Mensual | Interés | Principal | Balance Final |

|---|---|---|---|---|---|

| 1 | $35,000.00 | $371.49 | $145.83 | $225.66 | $34,774.34 |

| 2 | $34,774.34 | $371.49 | $145.31 | $226.18 | $34,548.16 |

| 3 | $34,548.16 | $371.49 | $144.79 | $226.70 | $34,321.46 |

| 4 | $34,321.46 | $371.49 | $144.27 | $227.22 | $34,094.24 |

| 5 | $34,094.24 | $371.49 | $143.74 | $227.75 | $33,866.49 |

| 6 | $33,866.49 | $371.49 | $143.21 | $228.28 | $33,638.21 |

| 7 | $33,638.21 | $371.49 | $142.67 | $228.82 | $33,409.39 |

| 8 | $33,409.39 | $371.49 | $142.13 | $229.36 | $33,180.03 |

| 9 | $33,180.03 | $371.49 | $141.59 | $229.90 | $32,950.13 |

| 10 | $32,950.13 | $371.49 | $141.04 | $230.45 | $32,719.68 |

Línea de crédito hipotecaria (HELOC) con opción de amortización

Monto del préstamo: $50,000

Tasa de interés: Variable, comenzando en 4.5% anual

Plazo del préstamo: 10 años para la amortización

Pagos mensuales: Varían según la tasa de interés y el balance

En este caso, la tabla de amortización se ajusta con cada cambio en la tasa de interés, mostrando cómo los pagos fluctúan y afectan tanto al principal como a los intereses.

| Mes | Tasa de Interés | Balance Inicial | Pago Mensual | Interés | Principal | Balance Final |

|---|---|---|---|---|---|---|

| 1 | 4.5% | $50,000.00 | $506.69 | $187.50 | $319.19 | $49,680.81 |

| 2 | 4.8% | $49,680.81 | $510.32 | $199.15 | $311.17 | $49,369.64 |

| 3 | 4.3% | $49,369.64 | $505.75 | $177.70 | $328.05 | $49,041.59 |

| 4 | 4.7% | $49,041.59 | $509.94 | $192.29 | $317.65 | $48,723.94 |

| 5 | 5.2% | $48,723.94 | $515.22 | $208.97 | $306.25 | $48,417.69 |

| 6 | 4.9% | $48,417.69 | $512.01 | $200.06 | $311.95 | $48,105.74 |

| 7 | 4.6% | $48,105.74 | $508.23 | $191.88 | $316.35 | $47,789.39 |

| 8 | 5.0% | $47,789.39 | $512.87 | $199.74 | $313.13 | $47,476.26 |

| 9 | 4.4% | $47,476.26 | $507.09 | $186.11 | $320.98 | $47,155.28 |

| 10 | 4.8% | $47,155.28 | $510.32 | $196.93 | $313.39 | $46,841.89 |

| … | … | … | … | … | … | … |

Cada uno de estos ejemplos demuestra cómo se puede utilizar una tabla de amortización para planificar y gestionar pagos de préstamos en diversas situaciones financieras, proporcionando a los prestatarios una herramienta esencial para manejar sus deudas de manera efectiva.

Tabla de amortización hipoteca

En el caso de las hipotecas, las tablas de amortización son particularmente útiles para visualizar cómo cambia la proporción del pago que se destina al principal versus los intereses a lo largo del tiempo. Dado que muchos préstamos hipotecarios tienen períodos de amortización largos (como 20, 25 o 30 años), esta herramienta puede ayudar a los propietarios a planificar sus finanzas a largo plazo.

Paso a paso para crear una tabla de amortización en Excel

Paso 1: Configurar las columnas

Inicialmente, debes establecer las columnas que contendrán la información clave del préstamo. Generalmente, estas incluyen:

- Fecha de pago: Indica cuándo se debe realizar cada pago.

- Pago total: Cantidad total que se paga en cada período.

- Interés: Muestra cuánto de cada pago se va hacia los intereses del préstamo.

- Principal: Indica cuánto dinero se está pagando hacia el capital principal del préstamo.

- Saldo pendiente: Muestra cuánto queda aún por pagar después de cada pago.

Paso 2: Ingresar las fórmulas

Aquí es donde Excel realmente brilla, ya que puedes automatizar los cálculos utilizando fórmulas integradas:

- PAGO: Esta función,

=PAGO(tasa;nper;pv;[fv];[tipo]), te permite calcular el pago mensual de un préstamo basado en constantes pagos y tasas de interés.- tasa: La tasa de interés por período de pago.

- nper: El número total de pagos del préstamo.

- pv: El monto del préstamo (valor presente).

- INTERES.PAGO: Con

=INTERES.PAGO(tasa;período;total_periodos;pv;[fv];[tipo]), puedes determinar cuánto del pago se destina a intereses en un período específico. - PAGO.PRINCIPAL: Utiliza

=PAGO.PRINCIPAL(tasa;período;total_periodos;pv;[fv];[tipo])para calcular cuánto del pago se aplica al principal.

Paso 3: Copiar las fórmulas

Una vez que ingreses las fórmulas en la primera fila de pagos, puedes copiarlas hacia abajo hasta completar la duración del préstamo. Esto llenará automáticamente cada fila con los cálculos pertinentes para cada período de pago.

Paso 4: Ajustar según sea necesario

Finalmente, si tu préstamo incluye otros costos como impuestos, seguros o el seguro privado de hipoteca (PMI), puedes agregar columnas adicionales para estos elementos y ajustar el "pago total" para reflejar estos costes adicionales.

Consejos adicionales

Verificación: Asegúrate de verificar los totales y las sumas para confirmar que los cálculos son correctos.

Formato condicional: Puedes usar el formato condicional para resaltar las filas o columnas importantes, como cuando el saldo pendiente llega a cero.

Gráficos: Considera la posibilidad de agregar gráficos que visualicen el progreso de la amortización del principal frente a los intereses pagados a lo largo del tiempo.

Al seguir estos pasos, podrás crear una tabla de amortización en Excel que te ayudará a visualizar y gestionar tu préstamo de manera más efectiva, permitiéndote planificar con anticipación y tomar decisiones financieras informadas sobre pagos adicionales o refinanciamiento.

Conclusión

Entender y utilizar una tabla de amortización es crucial para la gestión efectiva de deudas y préstamos. Esta herramienta no solo te ayuda a visualizar cómo se amortiza un préstamo a lo largo del tiempo, sino que también puede ser una guía vital para tomar decisiones financieras informadas. Con habilidades básicas en Excel o mediante el uso de calculadoras en línea, puedes tomar el control de tu situación financiera y planificar un futuro más seguro.

Preguntas frecuentes

¿Qué beneficios ofrece una tabla de amortización?

Una tabla de amortización permite a los prestatarios ver el impacto de los pagos adicionales al principal y cómo esto puede acortar la duración del préstamo y reducir el interés total pagado.

¿Puedo crear una tabla de amortización para cualquier tipo de préstamo?

Sí, las tablas de amortización se pueden utilizar para cualquier tipo de préstamo que tenga pagos periódicos y una fecha de finalización clara, como préstamos personales, hipotecas y préstamos para automóviles.

¿Cómo afectan los pagos adicionales a una tabla de amortización?

Los pagos adicionales al principal reducen el saldo pendiente más rápidamente, lo que disminuye el interés acumulado y puede acortar la duración del préstamo.

¿Es necesario usar software para crear una tabla de amortización?

No es estrictamente necesario, pero usar herramientas como Excel facilita mucho los cálculos y el seguimiento.

¿Qué hago si mi tabla de amortización muestra que pago más intereses que principal?

Esto es común en las etapas iniciales de un préstamo, especialmente hipotecas. Sin embargo, con el tiempo, más del pago se aplicará al principal, lo que es un proceso conocido como amortización.